実家や土地を相続することになった場合、悩むのが節税対策ではないでしょうか。

特に生前贈与と死後相続、どちらがいいのか悩んでいる人は多いと思います。

結論から先に言うと、下図のように不動産に関しては贈与よりも相続の方が何かと得になることが多いので、よほどの資産がない限りは死後相続の方が得になります。

このページでは、生前贈与や死後相続について、利用できる特例を参考に解説しています。

実際に相続する際の手続きについては「土地や実家を相続した時の手続きと税金」のページをご覧下さい。

生前贈与とは

生前贈与とは将来的に相続するであろう財産を存命のうちに相続人に贈与する方法です。この場合相続ではなく贈与になるため、贈与税が発生します。

不動産以外にも預貯金や証券等も生前贈与できますが、今回は実家や土地などの不動産を想定して話をしていきたいと思います。

後ほど詳しく説明しますが生前贈与にもいくつか種類があり、不動産に関しては「暦年課税制度」や「相続時精算課税制度」などが一般的に良く利用されます。

生前贈与時にかかる費用や税金

不動産の生前贈与で発生する税金は、主に以下の3つになります。

- 贈与税

- 登録免許税

- 不動産取得税

贈与税

贈与税については2つの考え方があります。

特例などを使用しない通常の生前贈与であれば、年間基礎控除110万円を超える金額に対して一定の税率を乗じた贈与税が発生します。

| 課税額 | 税率 |

|---|---|

| 200万以下 | 10% |

| 300万以下 | 15% |

| 400万以下 | 20% |

| 600万以下 | 30% |

| 1,000万以下 | 40% |

| 1,500万以下 | 45% |

| 3,000万以下 | 50% |

| 3,000万超え | 55% |

しかし、生前贈与の場合「相続時積算課税制度」を利用するケースが多いです。

相続時精算課税制度とは

60歳以上の父母または祖父母から20歳以上の子・孫へ生前贈与ができる制度で、2,500万円までなら、軽減税率が適用され贈与税の支払いは発生しません。

ただし、相続時に贈与した金額と相続した金額を合算して、相続税の支払いをすることになります。

登録免許税

生前贈与をするのであれば不動産の名義変更する必要で、その際にかかるのが「登録免許税」です。

登録免許税の額は、対象となる不動産の固定資産税評価額に一定の税率を乗ずるようになっており、生前贈与の場合の税率は2%です。

ですので、今回のように2,000万円の評価額の不動産を生前贈与するのであれば登録免許税は、

2,000万円×2%=40万円

となります。ちなみに相続であれば登録免許税の税率は、わずか0.4%しか掛かりません。

| 登録免許税 | 不動産取得税 | |

|---|---|---|

| 生前贈与 | 2% | 3% |

| 死後相続 | 0.4% | なし |

不動産取得税

マイホームを購入した場合などに課せられる税金で「不動産取得税」というものがあり、これは贈与によって得た不動産に対しても同様に課税対象となります。

不動産取得税の税率は、土地・建物の固定資産評価額に対してともに3%となっています。

ただし、居住対象ではない不動産に対しては、税率が4%となります。

ですので、今回のように土地と建物の合計評価額が2,000万円の不動産を生前贈与するのであれば、不動産取得税は「2,000万円×3%=60万円」となります。

ちなみに相続であれば、不動産取得税は掛かりません。

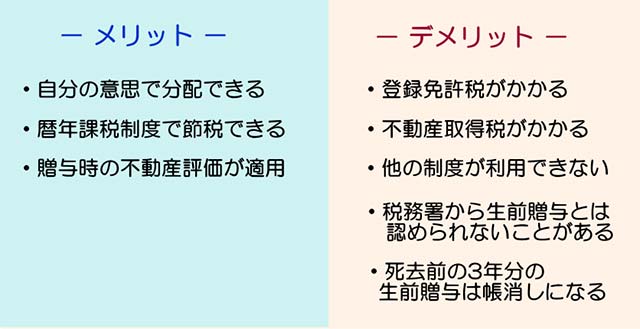

生前贈与のメリット

一般的な資産を持つ家庭であれば、生前贈与よりも相続の方が得をする可能性が高いと説明してきましたが、ではなぜ生前贈与をする人がいるのでしょうか?

ここでは、生前贈与をするメリットについて考えていきたいと思います。

- 自分の意思通りに財産分配できる

- 節税効果がある

- 贈与時の評価が適用される

自分の意思通りに財産分配できる

生前贈与の最大のメリットだと考えられるのが、自分の好きなように財産を分配することができる点です。

財産を相続するとき遺言書などがなければ配偶者が半分、残りの半分を子供たちで分配するのが一般的です。

しかし、老後の面倒をずっと見てくれたなどの理由で、長男夫婦には他よりも多く財産を残してあげたいなどの意思が働くこともあります。

そうしたとき、遺言書で書いておいたとしても兄弟間で相続トラブルの原因になってしまう可能性があります。

しかし、相続する本人が存命であれば兄弟間の相続トラブルを防止する抑止力になりますし、本来は直接相続する権利がない孫にだって財産を贈与することができます。

節税効果がある

将来的に相続税が発生する可能性があるのでしたら、暦年課税制度を利用することで、1年間一人当たり110万円の節税効果があります。仮に子供が3人いるのであれば、

110万円×3人=330万円(年間)

も節税対策ができるので、これを毎年繰り返すことで相続税を大きく減らすことができます。

暦年課税制度とは

生前贈与の場合、年間で110万円までは基礎控除があるので非課税となります。このように非課税となる制度を利用し、毎年生前贈与を繰り返しおこなうことを「暦年課税制度」といいます。

贈与時の評価が適用される

生前贈与にしても相続にしても、それらの事象が発生した時点での評価額が適用されます。

つまり将来的に価値が上がりそうな不動産を所有している場合、いま生前贈与しておけば2,000万円の評価額で贈与税が計算されますが、相続時に3,000万円に価値があがっていると、当然3,000万円が相続税の課税対象額として税試算されることになります。

最近は東京オリンピックなどの影響もあり購入したときよりも不動産価値が上昇している地域や物件も珍しくないので、そうした恐れがあるときは評価額が低いうちに生前贈与しておくというのも1つの節税方法だと言えるのではないでしょうか。

生前贈与のデメリット

せっかくなので生前贈与のデメリットについても紹介しておきます。

生前贈与のデメリットとして考えられるのは、相続時よりも高い不動産取得税と登録免許税を納めなければならない点です。

また生前贈与では、先に紹介した「相続時精算課税制度」を利用することが多いと話しましたが、この制度を利用するともう1つの「暦年課税制度」は利用できなくなります。

逆に「暦年課税制度」を利用して、毎年110万円以内の決まった金額を生前贈与した場合、税務署から「定期贈与」とみなされ、贈与税の対象となる可能性もあるので注意してください。

生前贈与の種類について

生前贈与として利用されるのは、先ほど紹介した「相続時精算課税制度」や「暦年課税制度」以外にも方法があるので、参考にしてみてください。

教育資金の贈与

30歳未満の子供や孫であれば、教育資金に使うことを目的として1,500万円までは贈与税が発生しません。

ただし、一度しか使えませんし贈与を受けた側が証拠となる領収書や明細書などを長期間保管しておく義務があります。

また1,500万円の非課税を適用させるためには、決められた項目にのみ使うようになっており、一般的には大学の入学金や授業などがそれに該当しますが、予備校や塾の費用は扱いが異なりますので注意しましょう。

あまり使われていませんが、長い目で相続対策を考えるなら検討したい生前贈与の1つだと思います。

住宅取得資金の贈与

住宅を取得するための資金を贈与することができる制度です。ただし、この制度も贈与を受ける人は、一定の期限内に居住用住宅を取得しなければならないなど、なにかと条件があるので注意が必要です。

生前贈与の場合だと最大で3,000万円までが非課税となりますが、取得する住宅の種類や契約日、適用される消費税率などによって変わります。

この最大3,000万円というのは特例ですので、期限が決まっており2021年12月31日までとなっていますが、これまで何度も延長を繰り返している制度ですので、さらに延長される可能性が高いと思います。

利用する際は変更等がないかを含めしっかりと確認するようにしましょう。

夫婦間贈与

結婚して20年を超えている夫婦であれば、最大2,000万円まで居住用不動産を非課税で贈与することができます。

死後に相続する場合

相続とは、亡くなった人が所有していた財産を、法的に決められた人たちが引き継ぐことを言います。その際、一定以上の財産を引き継ぐときに課せられる税金を「相続税」といいます。

相続税にはさまざまな特別控除などがありますが、時期によって内容が異なるので注意が必要です。

相続時にかかる費用や税金

相続によって現金や不動産を得た場合、必ず相続税が発生すると思っている人がいますが少し違います。

現金や不動産を相続しても、一定の金額までは控除があるので相続税を払う必要がありません。

一定の金額については相続が発生した状況や家族構成によって異なるので一概には言えないのですが、仮に配偶者と子供が2人と想定するのであれば、現金や不動産の評価額が合計4,800万円以内であれば、相続税は掛からないと思って頂いて良いでしょう。

4,800万円といえば、かなり高額な金額ですので、遺産の対象となるのが実家の不動産だけという場合は、かなりの確率でこの金額に収まることが多いのではないかと思います。

ただし相続税が0円になったからといって、まったくお金が掛からないという訳ではありません。

相続税は0円ですが、不動産の名義を変更するための諸費用などが発生します。

といっても、相続時の名義変更費用は優遇されています。

相続した不動産の価値が2,000万円であれば、名義変更に必要となる「登録免許税」が8万円ほど掛かるのと、名義変更を依頼する司法書士などへの報酬が3~5万円ほど必要になるだけで済みます。

相続税の納付期限

遺産分割により相続税が発生した場合、納税の期限は相続開始から10ヶ月以内となっています。

10ヶ月もあれば大丈夫と思うかもしれませんが、相続で揉めてしまうと簡単に話はまとまらずあっという間に10ヶ月は過ぎてしまうので注意してください。

納税は原則、現金で一括納付する決まりになっています。

どうしても現金で一括納付が難しいのであれば、納期限内に納税課などの担当窓口に出向き、分割納付や代物納付などの相談をするようにしましょう。

小規模宅地等の特例

不動産を相続するとき、絶対に覚えておいて欲しい特例があります。それが「小規模宅地等の特例」です。

この特例を使うことで、相続した土地の評価額を最大80%減額することができます。

仮に土地の評価額が2,000万円の場合、1,600万円分を控除し400万円の評価額として相続税を計算することができます。

ただし、この特例は自宅に限られており、減額対象となる土地の広さも330平米(約100坪)までに限定されています。

建物については土地のように減額できる特例はなく、固定資産税の評価額で試算することになります。

相続時の注意点

将来的に実家や土地などの不動産を相続する可能性があるのでしたら、少なくとも相続について少しは知識を身につけておくようにしましょう。

相続とは故人の遺産を引き継ぐことですが、必ずしも財産が増えることばかりではありません。

2,000万円の価値がある実家を相続できたとしても、それと同時に負の遺産を相続してしまう可能性があるからです。

相続というのは故人の遺産をすべて引き継ぐことなので、その人が抱えていた借金があれば返済していくことになります。

よって2,000万円の不動産を相続したが、それと同時に2,000万円の借金も相続したなんてことにもなりかねません。

相続放棄について

借金を多く抱えていた人の遺産を相続する場合は、相続放棄することによって借金を相続せずに済むという話を良く耳にすることがあります。

これは間違ったことではありませんが、相続放棄することによって他の遺産もすべて放棄することになるので、その点はしっかりと理解しておくようにしましょう。

現金や不動産は相続するけど、借金だけは相続放棄するなんて都合の良いことは出来ません。

ただ法廷相続人であれば、配偶者と子供1人は相続し、もう1人の子供は相続放棄を選べるように、必ずしも相続人全員の意見が一致する必要はありません。

そして相続放棄を選択する人がいたとしても、その人の分まで法廷相続人として控除額に含めることができる点も覚えておきましょう。

生前贈与と死後の相続、どちらが得か?

ここまで解説してきたようによほどの資産がないのであれば、生前贈与よりも死後相続のほうが得になります。

生前贈与を検討する資産の目安としては相続税が非課税となる控除金額を目安にしてもらえばと思います。

相続税の控除は「基礎控除3,000万+相続人の数(600/1人)」で算出することができます。

| 相続人の数 | 控除額 |

|---|---|

| 1人 | 3,600万円 |

| 2人 | 4,200万円 |

| 3人 | 4,800万円 |

| 4人 | 5,400万円 |

| 5人 | 6,000万円 |

上記の表を参考に控除額を上回る場合であれば、生前贈与を検討してみてもいいかも知れません。

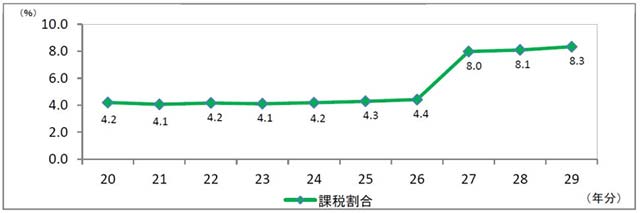

ちなみに国税庁の統計によると相続した人の中で、相続税を納める必要があった人は全体の約8%しかいませんでした。

このことからも、基本的には生前贈与するより死後相続の方が得であることが分かります。

もしここまでの解説を読んでも判断に迷うような複雑な状況がある場合は、一度専門家に相談してどちらが得か具体的に計算してもらうことをおすすめします。